Analyse par STEPHANE PILLEYRE et JACQUES DUHEM

POUR ACCEDER A LA VERSION PDF, MERCI DE CLIQUER ICI

(Ce commentaire à chaud du texte ne prétend pas être exhaustif)

La loi de finances pour 2014 a instauré pour toutes les cessions de valeurs mobilières et titres de sociétés, réalisées à compter du 1er janvier 2013 un nouveau régime d’imposition. Ce dernier vient en lieu et place de celui mis en place par la loi de finances pour 2013 et qui ne trouvera finalement jamais à s’appliquer.

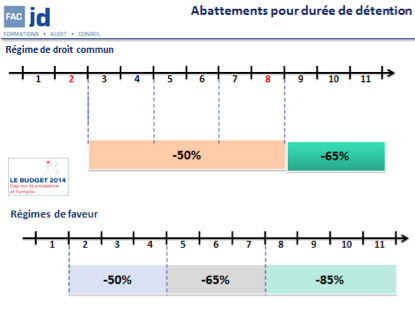

Ce régime de droit commun prévoit un abattement pour durée de détention applicable pour chaque plus-value. Ce dernier aura pour effet de minorer la base imposable au barème progressif de l’impôt sur le revenu.

A. Rappel des abattements issus de la loi de finances pour 2014

La gestion de ces abattements pour durée de détention ne s’appliquera pas sans certaines difficultés. Nous vous proposons d’en aborder ici quelques unes.

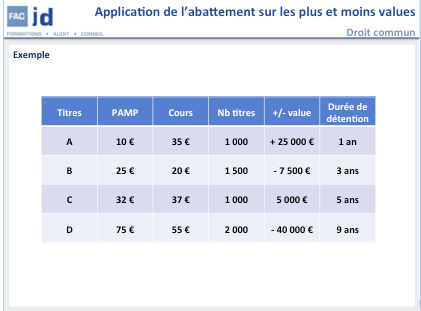

Pour illustrer nos propos, nous vous proposons de partir de l’exemple suivant:

Un contribuable dispose d’un compte titres composé de 4 lignes A, B, C et D. L’ensemble des titres de chaque ligne est supposé avoir été acquis en une fois. Lors de la cession, certaines lignes présentent des plus-values, d’autres des moins-values :

(PAMP) = Prix d’acquisition moyen pondéré

B. Des abattements applicables sur les plus-values et aussi sur les moins-values…

L’aliéna 2 du 1 de l’article 150-0 D du CGI prévoit :

« Les gains nets de cession à titre onéreux d’actions, de parts de sociétés, de droits portant sur ces actions ou parts ou de titres représentatifs de ces mêmes actions, parts ou droits, mentionnés au I de l’article 150-0 A, ainsi que les distributions mentionnées aux 7, 7 bis et aux deux derniers alinéas du 8 du II du même article, à l’article 150-0 F et au 1 du II de l’article 163 quinquies C sont réduits d’un abattement déterminé dans les conditions prévues, selon le cas, au 1 ter ou au 1 quater du présent article. »

Nous pouvons nous interroger sur la définition fiscale de « gains nets de cession ».

La définition nous est donnée au premier aliéna du même article :

« Les gains nets mentionnés au I de l’article 150-0 A sont constitués par la différence entre le prix effectif de cession des titres ou droits, net des frais et taxes acquittés par le cédant, et leur prix effectif d’acquisition par celui-ci diminué, le cas échéant, des réductions d’impôt effectivement obtenues dans les conditions prévues à l’article 199 terdecies-0 A, ou, en cas d’acquisition à titre gratuit, leur valeur retenue pour la détermination des droits de mutation. »

En d’autres termes, l’abattement pour durée de détention s’applique tant aux plus-values qu’aux moins-values de cession. Ainsi, si la cession d’un titre détenu depuis plus de 8 ans fait naître une moins-value, cette dernière sera diminuée de 65% avant de pouvoir compenser des plus-values constatées la même année, ou d’être reportée sur les plus-values de même nature pendant 10 ans.

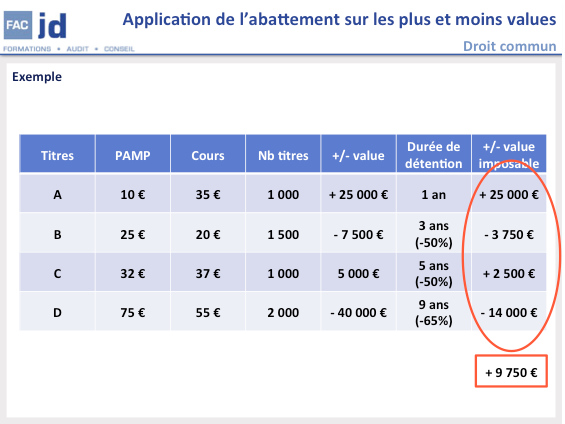

Si nous appliquons ce principe à notre exemple, nous arrivons au résultat suivant :

Nous pouvons constater que :

– La plus-value sur la ligne A ne bénéficie d’aucun abattement. Les titres ayant été acquis il y a moins de 2 ans.

– La cession de la ligne B génère une moins-value de 7 500 €. Toutefois étant donné que les titres sont détenus depuis 3 ans, cette moins-value sera diminuée de l’abattement de 50%. Soit une moins-value de 3 750 €.

– La cession de la ligne C conduit à une plus-value de 5 000 € diminuée d’un abattement de 50%. Soit 2 500 € retenu pour le calcul de l’impôt sur le revenu

– La cession de la ligne D (dont les titres sont détenus depuis plus de 8 ans) génère une moins-value de 40 000 € diminuée d’un abattement de 65%.

Au total, la cession de l’ensemble des lignes A, B, C et D conduit à une plus-value imposable au barème progressif de l’impôt de 12 250 €.

C. Des abattements non applicables aux prélèvements sociaux

S’agissant des prélèvements sociaux (au taux de 15,5%), le 3ème alinéa du f) du I de l’article L136-6 du Code de la sécurité sociale précise :

« Pour la détermination de l’assiette de la contribution, il n’est pas fait application des abattements mentionnés au I de l’article 125-0 A, au 1 de l’article 150-0 D, à l’article 150-0 D ter et au 2° du 3 de l’article 158 du code général des impôts, ainsi que, pour les revenus de capitaux mobiliers, des dépenses effectuées en vue de l’acquisition et de la conservation du revenu. »

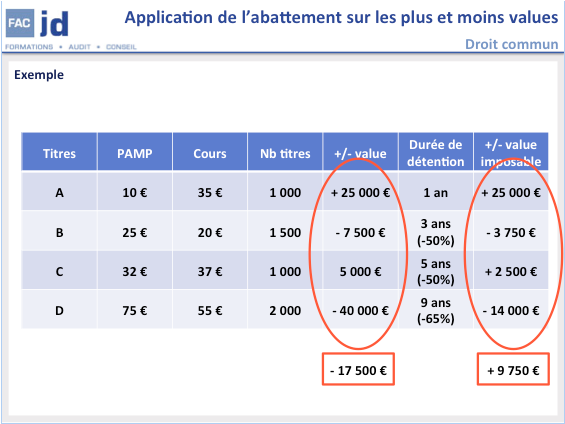

L’abattement pour durée de détention n’a donc aucun effet sur la base taxable aux prélèvements sociaux. Il sera donc nécessaire de calculer deux plus ou moins-values :

– Une première diminuée des abattements pour durée de détention soumise au barème progressif de l’impôt

– Une seconde sans tenir compte des abattements pour durée de détention qui sera soumise aux prélèvements sociaux de 15,5%

L’application de ces dispositions à notre exemple, nous amène au résultat suivant :

Notre exemple nous amène à constater une plus-value sur la base imposable à l’impôt sur le revenu et une moins-value sur la base imposable aux prélèvements sociaux.

Cette situation va provoquer des difficultés d’application. En effet il convient de se souvenir que les moins-values sont reportables sur des plus-values de même nature pendant 10 ans et que les plus-values sont imposées immédiatement…

Ainsi un contribuable pourra disposer au titre d’une même année de plus-values imposables à l’IR et de moins-values en report sur les prélèvements sociaux et ce, issues toutes deux des mêmes cessions :

– Comment seront gérées les moins-values en report issues de la base des prélèvements sociaux ? Seront-elles imputables sur les plus-values futures soumises aux mêmes prélèvements sociaux ?

– Comment seront imputés les stocks de moins-values accumulés de 2003 à 2012 ? Ces moins-values devraient venir annuler des plus-values imposées à l’IR et aux prélèvements sociaux. Dans notre cas, ce stock de moins-values en report n’annulerait que la base imposable à l’IR (12 250 €) et ne pourrait pas procurer d’avantage pour le calcul des prélèvements sociaux. Il s’agit ici d’un manque à gagner : 12 250 € de stock de moins-values consommé x 15,5% de prélèvements sociaux non annulés !

Nous le voyons l’introduction de ces abattements pour durée de détention est probablement plus complexe qu’il n’y paraît. Espérons que Bercy nous apportera rapidement sur ces questions ses lumières… Nous guetterons avec impatience le futur BOFiP.

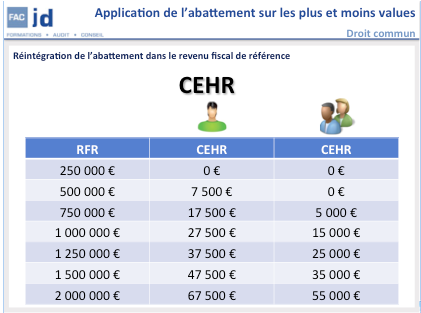

D. Des abattements réintégrés dans le revenu fiscal de référence, base de la CEHR

La Contribution Exceptionnelle sur les Hauts Revenus instaurée par la loi de finances pour 2012 traitant des revenus de 2011, prévoit une imposition supplémentaire pour les foyers fiscaux dont le revenu fiscal de référence excèderait 250 000 € pour une personne seule ou 500 000 € pour un couple soumis à imposition commune.

Le revenu fiscal de référence pris en compte est défini par le IV de l’article 1417 du Code général des impôts. Ainsi, le a bis) dudit article précise :

« Ce montant est majoré :

[…]

a bis) du montant de l’abattement mentionné au 2° du 3 de l’article 158 , du montant de l’abattement prévu au 1 de l’article 150-0 D, du montant de l’abattement prévu à l’article 150-0 D ter et du montant des plus-values soumises au prélèvement prévu à l’article 244 bis B ; »

Il apparaît donc que si l’abattement pour durée de détention vient minorer le revenu imposable sur contribuable, il sera en revanche réintroduit dans le revenu fiscal de référence.

Si les abattements pour durée de détention représentent des sommes importantes, il est fort probable que le contribuable se retrouve à devoir s’acquitter d’une CEHR que l’on pourrait qualifiée de significative. A titre d’information, voici un exemple du montant de la CEHR due selon le niveau du revenu fiscal de référence du contribuable :

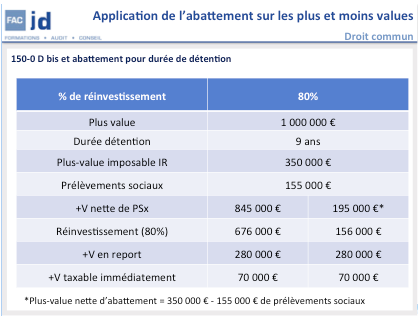

E. La gestion des abattements dans le cadre du report d’imposition de l’article 150-0 D bis du CGI

Le régime dérogatoire de l’article 150-0 D bis du CGI est abrogé à compter du 1er janvier 2014. Certains contribuables vont donc pouvoir continuer à bénéficier de ce dispositif pour les cessions réalisées en 2013. Or, ces cessions seront soumises préalablement au nouveau régime d’imposition avec la possibilité de bénéficier des abattements pour durée de détention.

L’article 150-0 D bis du CGI prévoit la possibilité de mettre en report la plus-value sous conditions, notamment de remployer minimum 50% de la plus-value nette de prélèvements sociaux dans de nouvelles actions ou parts sociales. Cette condition apparaît dans le a) du 3° du II dudit article :

« a) Le cédant prend l’engagement d’investir le produit de la cession des titres ou droits, dans un délai de vingt-quatre mois et à hauteur d’au moins 50 % du montant de la plus-value net des prélèvements sociaux, dans la souscription en numéraire au capital initial ou à l’augmentation de capital d’une ou de plusieurs sociétés ou dans la souscription dans un ou plusieurs fonds communs de placement à risques ou sociétés de capital-risque respectant au minimum, respectivement, le quota d’investissement de 50 % prévu au I de l’article L. 214-28 du code monétaire et financier et celui prévu au troisième alinéa du 1° de l’article 1-1 de la loi n° 85-695 du 11 juillet 1985 portant diverses dispositions d’ordre économique et financier ; »

Nous pouvons nous interroger sur la signification de « 50 % du montant de la plus-value net des prélèvements sociaux ».

S’agit-il de la plus-value avant ou après abattement ? Il est impossible de se prononcer de manière certaine pour l’instant, mais nous pouvons mesurer l’importance de la réponse via l’exemple suivant :

Il apparaitrait étonnant que l’on puisse bénéficier du dispositif dans notre exemple en ne remployant que 156 000 € au lieu de 676 000 €. Attendons les commentaires de l’Administration en la matière…

F. La gestion des abattements dans le cadre du report d’imposition de l’article 150-0 B ter du CGI

L’article 150-0 B ter du CGI conduit au report automatique la plus-value constatée lors de l’apport de titres d’une société à l’IS à une société elle-même assujettie à l’IS et si cette société bénéficiaire de l’apport est contrôlée par le contribuable (apporteur).

Le report nécessite la constatation de la plus-value dont l’imposition est reportée (contrairement à la situation du sursis pour laquelle la plus-value n’est pas constatée).

Nous pouvons nous interroger sur le montant de la plus-value mis en report et plus particulièrement sur l’éventuelle prise en compte d’un abattement pour durée de détention.

Conclusion

Comme nous pouvons le constater, si les dispositifs introduits par la loi de finances pour 2014 sont relativement simples à comprendre, leur mise en pratique posera de nombreuses difficultés. Nous vous invitons à aborder toutes ces difficultés d’ordre législatif (mais également doctrinal ou jurisprudentiel) lors de notre tournée fiscale qui débute le 29 janvier à Clermont Ferrand.

Ces questions et leurs incidences pratiques seront abordées lors de notre formation consacrée au panorama de l’actualité fiscale.

10 dates / 8 villes :

| Lieux | Dates | |

| Clermont Ferrand | 29 janvier 2014 | 6 places disponibles |

| Paris | 30 janvier 2014 | COMPLET |

| Paris | 11 février 2014 | 6 places disponibles |

| Paris | 20 mars 2014 | Places disponibles |

| Lille | 31 janvier 2014 | 4 places disponibles |

| Bordeaux | 3 février 2014 | 5 places disponibles |

| Toulouse | 4 février 2014 | Dernières places disponibles |

| Nantes | 5 février 2014 | 6 places disponibles |

| Lyon | 6 février 2014 | COMPLET |

| Aix en Provence | 12 février 2014 | Dernières places disponibles |